Como o Congresso e a Casa Branca pivot da tentativa de revogar a Lei dos Cuidados Acessíveis para a revisão do código fiscal dos EUA, é útil analisar mais de perto como o sistema fiscal funciona actualmente no contexto da sua história recente.

Os impostos de renda individuais são a maior fonte de receitas do governo federal. No ano fiscal de 2017, que terminou a 30 de Setembro, esperava-se que o imposto sobre o rendimento individual trouxesse quase 1,66 biliões de dólares, ou cerca de 48% de todas as receitas federais, de acordo com o Gabinete de Gestão e Orçamento. O imposto sobre o rendimento das empresas foi estimado em mais 324 biliões de dólares, ou 9% do total das receitas federais.

O resto das receitas do governo federal provém de uma mistura de fontes, incluindo a Segurança Social e os impostos sobre a folha de pagamentos do Medicare, impostos especiais de consumo, tais como os impostos sobre o álcool e a gasolina, impostos sobre o seguro contra o desemprego, direitos aduaneiros e impostos sobre o património. As despesas não cobertas por impostos são pagas através de empréstimos.

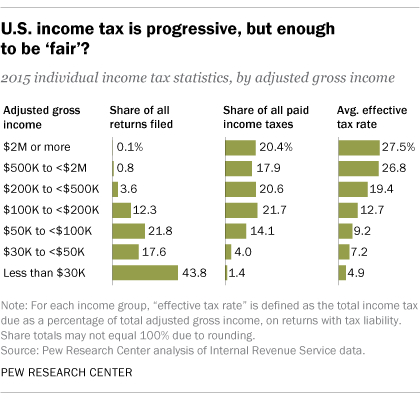

O imposto sobre o rendimento individual é concebido para ser progressivo – aqueles com rendimentos mais elevados pagam a taxas mais elevadas. Uma análise do Pew Research Center dos dados do IRS de 2015, os mais recentes disponíveis, mostra que os contribuintes com rendimentos de $200.000 ou mais pagaram bem mais de metade (58,8%) dos impostos federais sobre o rendimento, apesar de representarem apenas 4,5% de todas as declarações apresentadas (6,8% de todas as declarações tributáveis).

O imposto sobre o rendimento individual é concebido para ser progressivo – aqueles com rendimentos mais elevados pagam a taxas mais elevadas. Uma análise do Pew Research Center dos dados do IRS de 2015, os mais recentes disponíveis, mostra que os contribuintes com rendimentos de $200.000 ou mais pagaram bem mais de metade (58,8%) dos impostos federais sobre o rendimento, apesar de representarem apenas 4,5% de todas as declarações apresentadas (6,8% de todas as declarações tributáveis).

Pelo contrário, os contribuintes com rendimentos inferiores a $30.000 apresentaram quase 44% de todas as declarações, mas pagaram apenas 1,4% de todo o imposto federal sobre o rendimento – de facto, dois terços dos cerca de 66 milhões de declarações apresentadas por pessoas naquele escalão de rendimento mais baixo não deviam qualquer imposto. (Os dados fiscais do IRS aqui utilizados são estimativas baseadas numa amostra estratificada de probabilidade de todas as declarações)

Nunca todos os níveis de rendimento acima de $100.000 pagaram em 2015 quotas mais elevadas de imposto sobre o rendimento total do que em 2000 (embora as quotas de muitos grupos de rendimento elevado tenham caído no início da década de 2000, na sequência da promulgação de grandes cortes fiscais em 2001 e 2003). Por exemplo, o grupo de $2 milhões e mais elevado pagou 20,4% de todos os impostos em 2015, contra 17,2% em 2000. A parte do grupo de 200.000 dólares para menos de 500.000 dólares subiu de 14,9% para 20,6%. Algumas dessas mudanças podem dever-se a alterações nas leis fiscais ou ao chamado “arrepio de escalão” – o fenómeno em que a inflação empurra as pessoas para escalões de impostos mais elevados.

Ataxas de imposto efectivas – calculadas como o imposto total devido dividido pelo rendimento bruto ajustado – também aumentam com o rendimento. Em média, os contribuintes que ganham menos de $30.000 pagaram uma taxa efectiva de 4,9% em 2015, em comparação com 9,2% para aqueles que ganham entre $50.000 e menos de $100.000 e 27,5% para aqueles com rendimentos de $2 milhões ou mais.

Mas o sistema começa a perder a sua progressividade aos níveis mais elevados: Em 2015, a taxa efectiva atingiu um pico de 29,3% para os contribuintes do grupo dos 2 milhões a menos de 5 milhões de dólares, depois caiu para 28,8% para o grupo dos 5 milhões a menos de 10 milhões de dólares e 25,9% para os que ganham 10 milhões ou mais.

Em geral, as taxas de imposto efectivas caíram de forma generalizada durante a maior parte dos anos 2000, embora os níveis de rendimento mais elevado tenham sofrido as quedas mais acentuadas. As taxas efectivas sobre esses mesmos grupos aumentaram acentuadamente, no entanto, na sequência da promulgação da Lei Americana de Alívio dos Contribuintes de 2012. Essa lei, parte do acordo congressional que resolveu o “penhasco fiscal” de 2012-13, não permitiu a muitos dos cortes fiscais da era Bush para os contribuintes de rendimento superior, mantendo-os para as pessoas de rendimento médio e inferior.

No actual esforço de revisão, o Presidente Donald Trump e os republicanos do Congresso fizeram da redução dos impostos sobre o rendimento das empresas uma prioridade máxima. Mas apesar da taxa estatutária de 35% sobre os lucros das empresas – amplamente definida como receitas menos custos de fazer negócios – a maioria das empresas paga consideravelmente menos, devido a várias deduções, créditos e outras disposições fiscais especiais.

No actual esforço de revisão, o Presidente Donald Trump e os republicanos do Congresso fizeram da redução dos impostos sobre o rendimento das empresas uma prioridade máxima. Mas apesar da taxa estatutária de 35% sobre os lucros das empresas – amplamente definida como receitas menos custos de fazer negócios – a maioria das empresas paga consideravelmente menos, devido a várias deduções, créditos e outras disposições fiscais especiais.

Em 2013 (o ano mais recente para o qual estão disponíveis dados sobre o imposto sobre o rendimento das sociedades), os 3,6 milhões de empresas que declararam rendimentos líquidos sobre as suas declarações de imposto sobre o rendimento das sociedades devidos igual a 15,2% dos seus lucros totais antes de impostos depois de todos os créditos terem sido aplicados, de acordo com a nossa análise dos dados do IRS. Ainda em 2001, a taxa efectiva do imposto sobre o rendimento das pessoas colectivas era de 27,6%. (Contudo, um relatório do Gabinete do Orçamento do Congresso observou que mesmo utilizando a taxa efectiva, os impostos sobre as sociedades dos EUA em 2012 ainda eram os quarto mais elevados entre os países do G-20.)

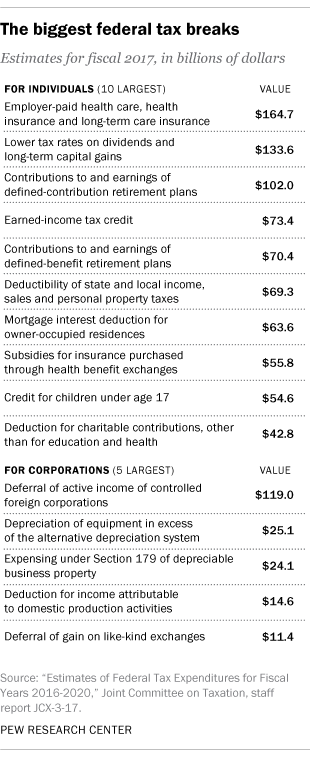

O documento “quadro” divulgado na semana passada pelos líderes do Partido Popular Europeu (GP) do Congresso apela à eliminação da maioria das deduções detalhadas, embora dois dos maiores – a dedução de juros hipotecários e a dedução para contribuições de caridade – permanecessem. Visa também revogar muitas das “isenções, deduções e créditos enigmáticos do código fiscal”, embora isso possa revelar-se mais desafiante do que a simples redução das taxas de imposto. Estas disposições especiais, frequentemente referidas como “despesas fiscais” nos círculos governamentais, foram estimadas em quase 1,6 biliões de dólares no ano fiscal de 2017, de acordo com o balanço anual da Comissão Mista de Impostos.

Mais de 80% dos benefícios fiscais identificados pela Comissão Mista vão para os contribuintes individuais. A dedução de juros hipotecários, por exemplo, foi avaliada em $63,6 mil milhões, enquanto as deduções para contribuições de caridade individuais de todos os tipos custaram ao governo $56,9 mil milhões. O crédito fiscal para crianças, que o quadro do Governo propõe aumentar, foi avaliado em 54,6 mil milhões de dólares no ano fiscal de 2017. Mas acabar com a dedutibilidade dos impostos estatais e locais, como alguns republicanos no Congresso propuseram, seria um grande golpe para muitos contribuintes individuais que especificam: Essa dedução foi estimada em $69,3 mil milhões de dólares no ano passado.