Che cos’è il Beta in Finanza?

Il beta (β) di un titolo d’investimento (cioè un’azione) è una misura della sua volatilità di rendimento rispetto all’intero mercato. Viene utilizzato come misura del rischio ed è parte integrante del Capital Asset Pricing Model (CAPMCapital Asset Pricing Model (CAPM)Il Capital Asset Pricing Model (CAPM) è un modello che descrive la relazione tra il rendimento atteso e il rischio di un titolo. La formula del CAPM mostra che il rendimento di un titolo è uguale al rendimento privo di rischio più un premio di rischio, basato sul beta di quel titolo). Una società con un beta più alto ha un rischio maggiore e anche un rendimento atteso maggiore.

Il coefficiente beta può essere interpretato come segue:

- β =1 esattamente volatile come il mercato

- β >1 più volatile del mercato

- β <>0 meno volatile del mercato

- β =0 non correlato al mercato

- β <0 correlato negativamente al mercato

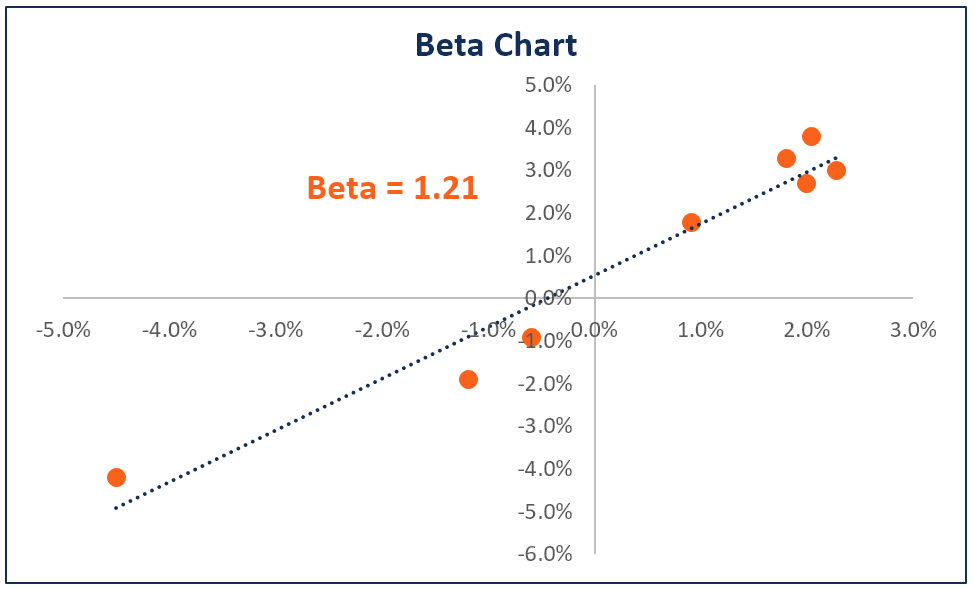

Ecco un grafico che illustra i punti dati dal calcolatore β (sotto):

Esempi di beta

Alto β – Una società con un β maggiore di 1 è più volatile del mercato. Per esempio, una società tecnologica ad alto rischio con un β di 1,75 avrebbe reso il 175% di quello che il mercato ha reso in un dato periodo (tipicamente misurato settimanalmente).

Basso β – Una società con un β inferiore a 1 è meno volatile dell’intero mercato. Come esempio, consideriamo una società di servizi elettrici con un β di 0,45, che avrebbe reso solo il 45% di quello che il mercato ha reso in un dato periodo.

Basso β – Una società con un β negativo è correlata negativamente ai rendimenti del mercato. Per esempio, un’azienda d’oro con un β di -0,2, che avrebbe reso -2% quando il mercato è salito del 10%.

Calcolo

Di seguito c’è un calcolatore Excel β che puoi scaricare e usare per calcolare il β da solo. Il β può essere facilmente calcolato in Excel utilizzando la funzione Slope.

Seguite i seguenti passi per calcolare il β in Excel:

- ottenete i prezzi settimanali delle azioni

- ottenete i prezzi settimanali dell’indice di mercato (es. S&P 500 Index)

- Calcolare i rendimenti settimanali dell’azione

- Calcolare i rendimenti settimanali dell’indice di mercato

- Utilizzare la funzione Slope e selezionare i rendimenti settimanali del mercato e dell’azione, ciascuno come propria serie

- Congratulazioni! L’output della funzione Slope è il β

Scarica il template gratuito

Inserisci il tuo nome e la tua email nel modulo sottostante e scarica subito il template gratuito!

Cosa sono l’Equity Beta e l’Asset Beta?

Levered beta, noto anche come equity beta o stock beta, è la volatilità dei rendimenti di un’azione, tenendo conto dell’impatto della leva finanziaria della società dalla sua struttura del capitale. Confronta la volatilità (rischio) di un’azienda con leva finanziaria con il rischio del mercato.

Il beta leverage include sia il rischio d’impresaRischio sistemicoIl rischio sistemico può essere definito come il rischio associato al collasso o al fallimento di un’azienda, un’industria, un’istituzione finanziaria o un’intera economia. È il rischio di un grande fallimento di un sistema finanziario, per cui una crisi si verifica quando i fornitori di capitale perdono la fiducia negli utenti di capitale e il rischio che deriva dall’assunzione di debitoValore di mercato del debitoIl valore di mercato del debito si riferisce al prezzo di mercato a cui gli investitori sarebbero disposti a comprare il debito di una società, che differisce dal valore contabile sul bilancio. È anche comunemente chiamato “equity beta” perché è la volatilità di un’azione basata sulla sua struttura del capitaleStruttura del capitaleLa struttura del capitale si riferisce alla quantità di debito e/o di capitale impiegato da un’azienda per finanziare le sue operazioni e le sue attività. La struttura del capitale di un’azienda.

Asset beta, o unlevered betaUnlevered Beta / Asset BetaUnlevered Beta (Asset Beta) è la volatilità dei rendimenti per un business, senza considerare la sua leva finanziaria. Prende in considerazione solo le sue attività. Confronta il rischio di un’azienda unlevered con il rischio del mercato. Si calcola prendendo l’equity beta e dividendolo per 1 più il debito corretto per le tasse rispetto al capitale, d’altra parte, mostra solo il rischio di un’azienda unlevered rispetto al mercato. Include il rischio d’impresa ma non il rischio di leva finanziaria.

Levered Beta vs Unlevered Beta

Levered beta (equity beta) è una misura che confronta la volatilità dei rendimenti delle azioni di una società con quelli del mercato più ampio. In altre parole, è una misura del rischio e include l’impatto della struttura del capitale di una società e della leva finanziaria. Il beta azionario permette agli investitori di valutare quanto un titolo possa essere sensibile ai rischi del macro-mercato. Per esempio, un’azienda con un β di 1,5 denota rendimenti che sono il 150% più volatili del mercato con cui viene paragonata.

Quando si cerca il beta di un’azienda su Bloomberg, il numero predefinito che si vede è il levered, e riflette il debito di quell’azienda. Dal momento che la struttura del capitale di ogni azienda è diversa, un analista spesso vorrà guardare quanto “rischioso” sia il patrimonio di un’azienda indipendentemente dalla percentuale del suo debito o del suo finanziamento azionario.

Più alto è il debito o la leva finanziaria di un’azienda, più i guadagni dell’azienda sono impegnati nel servizio del debito. Quando un’azienda aggiunge più debito, aumenta anche l’incertezza dei guadagni futuri dell’azienda. Aumenta il rischio associato alle azioni dell’azienda, ma non è un risultato del rischio di mercato o del settore. Pertanto, rimuovendo la leva finanziaria (impatto del debito), il beta unlevered può catturare solo il rischio delle attività dell’azienda.

Calcolo del Levered Beta

Ci sono due modi per stimare il levered beta di un’azione. Il primo, e più semplice, è quello di utilizzare il β storico della società o semplicemente selezionare il beta della società da Bloomberg. Il secondo, e più popolare, è quello di fare una nuova stima di β usando i dati comparativi delle società pubbliche. Per usare l’approccio comparabile, il β delle aziende comparabili viene preso da Bloomberg e viene calcolato il beta unlevered per ogni azienda.

Unlevered β = Levered β / ((1 + (1 – Tax Rate) * (Debt / Equity))

Levered beta include sia il rischio di business che il rischio che deriva dall’assunzione di debito. Tuttavia, dato che aziende diverse hanno strutture di capitale diverse, il beta unlevered viene calcolato per rimuovere il rischio aggiuntivo dal debito al fine di visualizzare il puro rischio d’impresa. La media dei beta unlevered viene poi calcolata e re-levered in base alla struttura del capitale dell’azienda che viene valutata.

Levered Beta = Unlevered Beta * ((1 + (1 – Tax Rate) * (Debt / Equity))

Nota: Nella maggior parte dei casi, la struttura del capitale corrente dell’azienda viene usata quando il β viene re-levered. Tuttavia, se c’è l’informazione che la struttura del capitale dell’azienda potrebbe cambiare in futuro, allora il β verrebbe re-levered usando la struttura del capitale target dell’azienda.

Interpretazione del Beta

Il β di un titolo dovrebbe essere usato solo quando il suo alto valore R-squared è superiore al benchmark. Il valore R-squared misura la percentuale di variazione del prezzo delle azioni di un titolo che può essere spiegata dai movimenti dell’indice di riferimento. Per esempio, un ETF sull’oro mostrerà un basso β e R-squared in relazione a un indice azionario di riferimento, poiché l’oro è correlato negativamente con le azioni.

Un β di 1 indica che il prezzo di un titolo si muove con il mercato. Un β inferiore a 1 indica che il titolo è meno volatile del mercato nel suo complesso. Allo stesso modo, un β superiore a 1 indica che il titolo è più volatile dell’intero mercato. Le aziende di certi settori tendono a raggiungere un β più alto rispetto alle aziende di altri settori. Per esempio, il β della maggior parte delle aziende tecnologiche tende ad essere superiore a 1. Inoltre, un’azienda con un β di 1,30 è teoricamente il 30% più volatile del mercato. Allo stesso modo, un’azienda con un β di 0,79 è teoricamente il 21% meno volatile del mercato.

Per un’azienda con un β negativo, significa che si muove nella direzione opposta del mercato. Teoricamente questo è possibile, tuttavia, è estremamente raro trovare un’azione con un β negativo.

Letture correlate

CFI è il fornitore globale ufficiale del Financial Modeling and Valuation Analyst (FMVA)FMVA® CertificationJoin 850.000+ studenti che lavorano per aziende come Amazon, J. P. Morgan e Ferrari.P. Morgan, e la certificazione Ferrari  , un programma leader per gli analisti finanziari. Per continuare a imparare e far progredire la tua carriera, queste risorse aggiuntive saranno utili:

, un programma leader per gli analisti finanziari. Per continuare a imparare e far progredire la tua carriera, queste risorse aggiuntive saranno utili:

- Tipi di multipli di valutazioneTipi di multipli di valutazioneCi sono molti tipi di multipli di valutazione usati nell’analisi finanziaria. Questi tipi di multipli possono essere categorizzati come multipli azionari e multipli di valore d’impresa. Sono usati in due metodi diversi: analisi di società comparabili (comps) o transazioni precedenti (precedents). Vedere esempi di come calcolare

- Analisi dei bilanciAnalisi dei bilanciCome eseguire l’analisi dei bilanci. Questa guida vi insegnerà ad eseguire l’analisi del bilancio del conto economico,

- Rapporti di leverageIl rapporto di leverage indica il livello di indebitamento sostenuto da un’entità commerciale rispetto a diversi altri conti nel suo bilancio, conto economico, o rendiconto finanziario. Excel template

- Metodi di valutazioneMetodi di valutazioneQuando si valuta un’azienda come un’impresa in attività ci sono tre metodi di valutazione principali utilizzati: Analisi DCF, società comparabili e precedenti