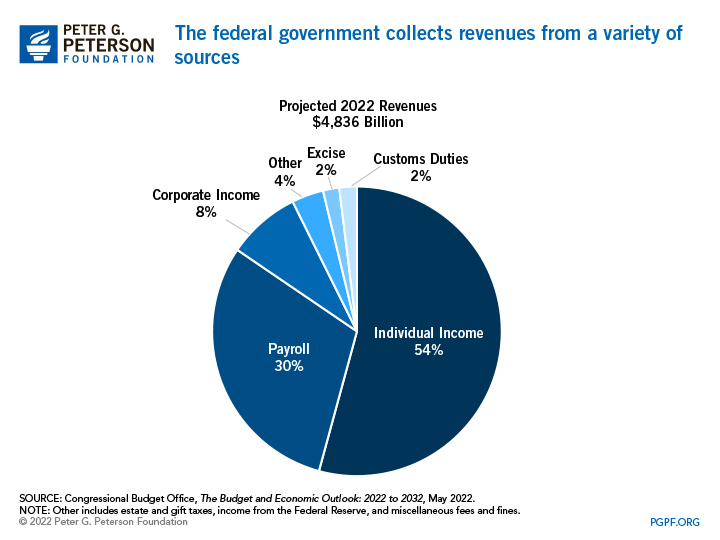

El gobierno federal financia sus operaciones con impuestos, tasas y otros ingresos recaudados de muchos sectores diferentes de la economía. En 2019, los ingresos federales totales fueron de 3,5 billones de dólares, o alrededor del 16,3 por ciento del producto interior bruto (PIB). Los ingresos en 2020 disminuyeron en 42.000 millones de dólares como resultado de los efectos económicos de la pandemia y la respuesta legislativa para mitigarlos. Las mayores fuentes de ingresos son los impuestos sobre la renta de las personas físicas y los impuestos sobre las nóminas, seguidos de los impuestos sobre la renta de las empresas, los impuestos especiales y los derechos de aduana. A falta de cambios en las leyes fiscales, la cantidad total de ingresos suele seguir la trayectoria de la economía. En última instancia, los individuos soportan la carga de todos los impuestos, independientemente de la forma en que se impongan.

TWEET THIS

Fuentes de ingresos federales

- Impuestos individuales sobre la renta: El gobierno federal recauda impuestos sobre los sueldos y salarios percibidos por las personas físicas, los ingresos procedentes de inversiones (por ejemplo, alquileres, intereses, dividendos y ganancias de capital) y otros ingresos. Los impuestos sobre la renta de las personas físicas son la mayor fuente de ingresos federales, constituyendo la mitad de dichos ingresos. Como porcentaje del PIB, los impuestos sobre la renta de las personas físicas han oscilado entre el 6 y el 10 por ciento en los últimos 50 años, con una media del 8 por ciento del PIB. Las obligaciones fiscales totales de las personas físicas varían considerablemente según los ingresos. En 2019, el quintil más alto de los asalariados pagó el 87 por ciento de todos los impuestos sobre la renta individual, mientras que las personas en los quintiles de ingresos más bajos tuvieron pasivos negativos de impuestos sobre la renta (es decir, en promedio, recibieron más en créditos fiscales reembolsables de lo que debían en impuestos sobre la renta).

- Impuestos sobre la nómina: Tanto los empleadores como los empleados contribuyen con impuestos sobre la nómina, también conocidos como impuestos sobre la seguridad social. Estos impuestos son el segundo componente más importante de los ingresos federales y representan aproximadamente un tercio de los ingresos federales totales. Los impuestos sobre la nómina ayudan a financiar la Seguridad Social, Medicare y el seguro de desempleo. En el caso de la Seguridad Social, los empleadores y los empleados contribuyen cada uno con el 6,2% de cada cheque de pago, hasta una cantidad máxima (132.900 dólares en 2019 y ajustada al crecimiento medio de los salarios cada año a partir de entonces). En el caso de Medicare, los empleadores y los empleados contribuyen cada uno con un 1,45% adicional sin límite salarial. La Ley de Asistencia Asequible añadió otro 0,9 por ciento en impuestos sobre la nómina de los ingresos superiores a 200.000 dólares para los individuos o 250.000 dólares para las parejas. Los empresarios también pagan el impuesto federal sobre el desempleo, que financia los programas estatales de seguro de desempleo. La recaudación total por impuestos sobre las nóminas es de aproximadamente el 6% del PIB.

- Impuestos sobre la renta de las empresas: El gobierno recauda impuestos sobre los beneficios de las empresas. En 2019, la mayoría de los ingresos corporativos fueron gravados con un 21 por ciento a nivel federal. Cuando se combina con los impuestos corporativos estatales y locales, la tasa impositiva legal promedio fue del 25,9 por ciento. Los impuestos de sociedades suponen aproximadamente el 7 por ciento de todos los ingresos fiscales, o aproximadamente el 1 por ciento del PIB.

- Impuestos especiales: Los impuestos sobre determinados bienes, como el tabaco, el alcohol y los combustibles de automoción, también contribuyen a los ingresos federales. Estos impuestos especiales se imponen en el punto de venta y se añaden a los precios que los consumidores pagan por dichos bienes. Los ingresos procedentes de los impuestos especiales representan aproximadamente el 0,5% del PIB.

- Derechos de aduana: El gobierno recauda ingresos por derechos y aranceles sobre las importaciones. Esos ingresos equivalen a 71.000 millones de dólares en 2019, o el 2 por ciento de los ingresos totales.

- Otros: Los ingresos federales provienen de otras fuentes como los impuestos sobre el patrimonio y las donaciones, que suponen aproximadamente el 0,1 por ciento del PIB, así como el depósito de las ganancias del Sistema de la Reserva Federal, entre otros.

Entender quién paga impuestos y cómo

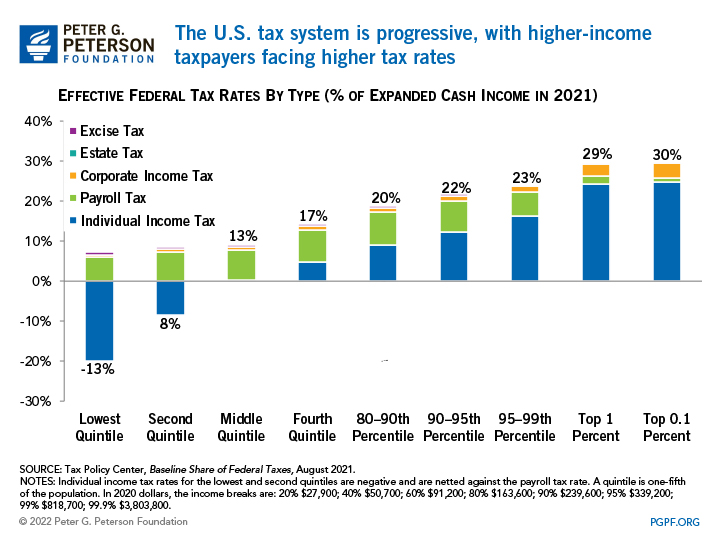

Para evaluar si el sistema tributario es justo o no, es importante observar todos los impuestos que pagan las personas, no sólo una forma particular de tributación.

Por ejemplo, si bien es cierto que muchas personas deben poco o ningún impuesto federal sobre la renta individual, hay muchos otros tipos de impuestos que se aplican a las personas. De hecho, los contribuyentes cuyos ingresos se encuentran en el 90 por ciento inferior de todos los ingresos pagan, en promedio, más en impuestos sobre la nómina que en impuestos sobre la renta. En el otro extremo del espectro, los estadounidenses con rentas altas reciben una cantidad significativa de sus ingresos de las ganancias de capital y los dividendos, que se gravan a tipos más bajos que los sueldos y salarios. Sin embargo, los contribuyentes más ricos también se enfrentan a tipos impositivos más altos sobre sus otros ingresos y soportan indirectamente una mayor parte del impuesto de sociedades, lo que eleva significativamente sus tipos impositivos efectivos globales.

En conjunto, nuestro sistema fiscal federal está estructurado para ser generalmente progresivo, con los contribuyentes de mayor renta pagando una mayor parte de sus ingresos en impuestos. Sin embargo, la composición de los impuestos pagados es muy diferente para los contribuyentes en los distintos extremos de la distribución de ingresos. Para los estadounidenses de bajos ingresos, los impuestos sobre las nóminas y los impuestos sobre el consumo son las principales formas de tributación; para los estadounidenses de altos ingresos, los impuestos sobre la renta de las personas físicas y de las empresas constituyen la mayor parte de su carga fiscal.

TWEET THIS

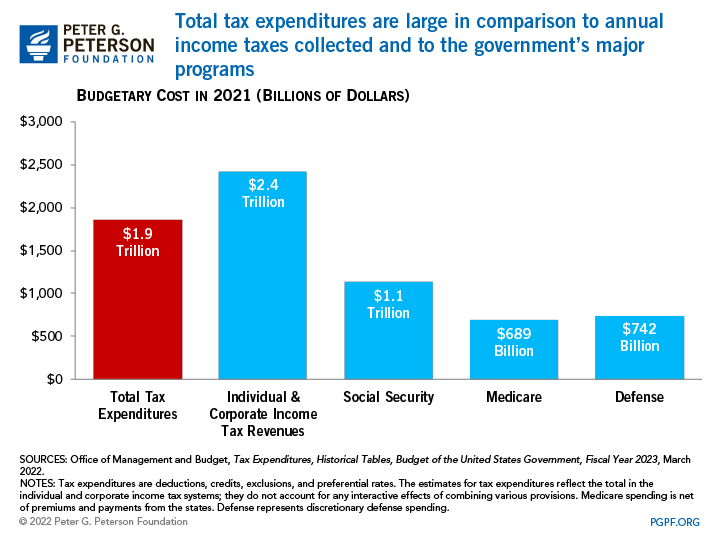

Gastos fiscales

El código del impuesto sobre la renta también contiene disposiciones que permiten a los contribuyentes individuales y corporativos reducir su factura fiscal. Estas disposiciones especiales -deducciones, exenciones, aplazamientos, exclusiones, créditos y tipos preferenciales- se conocen como gastos fiscales. En 2020, los gastos fiscales sumaron aproximadamente 1,8 billones de dólares. Esa cantidad equivale a casi el 80 por ciento de los ingresos que el gobierno federal realmente recaudó en impuestos sobre la renta y supera lo gastado por cualquier agencia o programa de gasto, incluyendo el Departamento de Defensa y la Seguridad Social.

TWEET THIS

Los gastos fiscales funcionan de varias maneras y adoptan muchas formas, entre ellas:

- Las deducciones fiscales, que son gastos que se pueden restar de los ingresos brutos para reducir la base imponible real. Los intereses pagados por las hipotecas de viviendas (con ciertas limitaciones), por ejemplo, pueden deducirse de los ingresos brutos.

- Tipos preferenciales que se aplican a ciertos tipos de ingresos, como las ganancias de capital y los dividendos.

- Créditos fiscales, que se restan de la cuota tributaria total de un contribuyente. Por ejemplo, las empresas pueden solicitar un crédito fiscal por realizar inversiones en sistemas híbridos de iluminación solar.

- Exclusiones que reducen la cantidad de ingresos totales sujetos a impuestos. El mayor gasto fiscal es la exclusión de la renta imponible de los pagos por seguros de salud realizados por los empleadores en nombre de sus empleados.

Solo ocho gastos fiscales ascendieron a 965.000 millones de dólares en 2019, más de la mitad del coste de todos los gastos de este tipo combinados.

TWEET THIS

Los gastos fiscales suelen denominarse «gastos disfrazados,»porque los legisladores utilizan el código fiscal para dirigir las subvenciones a grupos y actividades específicas. Los legisladores también utilizan los gastos fiscales para influir en el comportamiento de los consumidores y las empresas. La deducción de los intereses hipotecarios, por ejemplo, anima a los contribuyentes a comprar casas en lugar de alquilarlas. Del mismo modo, las disposiciones de depreciación para las empresas fomentan la compra de nuevos equipos. Además, dado que los gastos fiscales subvencionan actividades «favorecidas», pueden distorsionar las decisiones económicas de forma que reduzcan la productividad de nuestra economía.

Los gastos fiscales suelen ser objeto de menor escrutinio que los programas de gasto. La mayoría no necesitan una revisión y aprobación anual, por lo que a menudo permanecen en vigor durante muchos años. Con pocas oportunidades de revisión y consideración, son más difíciles de controlar y menos transparentes que los programas de gasto. Además, muchos gastos fiscales son más valiosos para las personas con tipos impositivos marginales más altos, por lo que los beneficios de los gastos fiscales a menudo se inclinan hacia las personas con mayores ingresos.