Alors que le Congrès et la Maison Blanche pivotent de la tentative d’abrogation de la loi sur les soins abordables à la refonte du code fiscal américain, il est utile de regarder de plus près comment le système fiscal fonctionne actuellement dans le contexte de son histoire récente.

L’impôt sur le revenu individuel est la plus grande source de revenus du gouvernement fédéral. Au cours de l’exercice 2017, qui s’est terminé le 30 septembre, l’impôt sur le revenu des particuliers devait rapporter près de 1,66 billion de dollars, soit environ 48 % de l’ensemble des recettes fédérales, selon l’Office of Management and Budget. L’impôt sur les sociétés était estimé à 324 milliards de dollars supplémentaires, soit 9 % de l’ensemble des recettes fédérales.

Le reste des recettes du gouvernement fédéral provient d’un ensemble de sources, notamment les charges sociales de la Sécurité sociale et de Medicare, les taxes d’accise telles que celles sur l’alcool et l’essence, les taxes sur l’assurance-chômage, les droits de douane et les droits de succession. Les dépenses qui ne sont pas couvertes par les impôts sont payées par des emprunts.

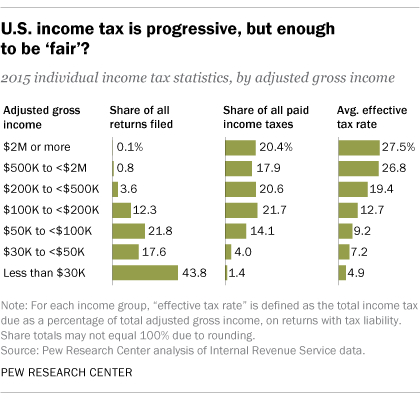

L’impôt sur le revenu individuel est conçu pour être progressif – ceux qui ont des revenus plus élevés paient à des taux plus élevés. Une analyse du Pew Research Center des données de l’IRS de 2015, les plus récentes disponibles, montre que les contribuables ayant un revenu de 200 000 dollars ou plus ont payé bien plus de la moitié (58,8 %) des impôts fédéraux sur le revenu, bien qu’ils ne représentent que 4,5 % de toutes les déclarations déposées (6,8 % de toutes les déclarations imposables).

L’impôt sur le revenu individuel est conçu pour être progressif – ceux qui ont des revenus plus élevés paient à des taux plus élevés. Une analyse du Pew Research Center des données de l’IRS de 2015, les plus récentes disponibles, montre que les contribuables ayant un revenu de 200 000 dollars ou plus ont payé bien plus de la moitié (58,8 %) des impôts fédéraux sur le revenu, bien qu’ils ne représentent que 4,5 % de toutes les déclarations déposées (6,8 % de toutes les déclarations imposables).

En revanche, les contribuables dont le revenu est inférieur à 30 000 dollars ont déposé près de 44 % de toutes les déclarations, mais n’ont payé que 1,4 % de l’ensemble de l’impôt fédéral sur le revenu – en fait, deux tiers des quelque 66 millions de déclarations déposées par des personnes appartenant à cette tranche de revenu la plus basse n’ont dû aucun impôt. (Les données fiscales de l’IRS utilisées ici sont des estimations basées sur un échantillon de probabilité stratifié de toutes les déclarations.)

Presque tous les paliers de revenus supérieurs à 100 000 $ ont payé des parts plus élevées de l’impôt total sur le revenu en 2015 qu’en 2000 (bien que les parts de nombreux groupes à revenu élevé aient diminué au début des années 2000, après la promulgation d’importantes réductions d’impôts en 2001 et 2003). Par exemple, le groupe des 2 millions de dollars et plus a payé 20,4 % de l’impôt total en 2015, contre 17,2 % en 2000. La part du groupe des 200 000 $ à moins de 500 000 $ est passée de 14,9 % à 20,6 %. Certains de ces changements peuvent être dus à des modifications des lois fiscales ou à ce que l’on appelle le « bracket creep » – le phénomène selon lequel l’inflation pousse les gens vers des tranches d’imposition plus élevées.

Les taux d’imposition effectifs – calculés comme l’impôt sur le revenu total dû divisé par le revenu brut ajusté – augmentent également avec le revenu. En moyenne, les contribuables gagnant moins de 30 000 dollars ont payé un taux effectif de 4,9 % en 2015, contre 9,2 % pour ceux qui gagnent entre 50 000 et moins de 100 000 dollars et 27,5 % pour ceux qui ont un revenu de 2 millions de dollars ou plus.

Mais le système commence à perdre sa progressivité aux niveaux les plus élevés : En 2015, le taux effectif a culminé à 29,3 % pour les contribuables du groupe des 2 millions de dollars à moins de 5 millions de dollars, puis est tombé à 28,8 % pour le groupe des 5 millions de dollars à moins de 10 millions de dollars et à 25,9 % pour ceux qui gagnent 10 millions de dollars ou plus.

De manière générale, les taux d’imposition effectifs ont baissé de manière générale pendant la majeure partie des années 2000, bien que les tranches de revenus les plus élevées aient connu les baisses les plus fortes. Les taux effectifs sur ces mêmes groupes ont toutefois fortement augmenté après la promulgation de la loi sur l’allègement des contribuables américains de 2012. Cette loi, qui fait partie de l’accord du Congrès qui a résolu la « falaise fiscale » de 2012-2013, a annulé bon nombre des réductions d’impôts de l’ère George W. Bush pour les contribuables à revenu élevé tout en les conservant pour les personnes à revenu moyen et faible.

Dans l’effort de refonte actuel, le président Donald Trump et les républicains du Congrès ont tous deux fait de la baisse de l’impôt sur les sociétés une priorité absolue. Mais malgré le taux légal de 35 % sur les bénéfices des sociétés – définis au sens large comme les revenus moins les coûts de l’activité – la plupart des sociétés paient beaucoup moins, en raison de diverses déductions, crédits et autres dispositions fiscales spéciales.

Dans l’effort de refonte actuel, le président Donald Trump et les républicains du Congrès ont tous deux fait de la baisse de l’impôt sur les sociétés une priorité absolue. Mais malgré le taux légal de 35 % sur les bénéfices des sociétés – définis au sens large comme les revenus moins les coûts de l’activité – la plupart des sociétés paient beaucoup moins, en raison de diverses déductions, crédits et autres dispositions fiscales spéciales.

En 2013 (l’année la plus récente pour laquelle des données sur l’impôt sur les sociétés sont disponibles), les 3,6 millions de sociétés qui ont déclaré un revenu net dans leurs déclarations devaient un impôt sur les sociétés égal à 15,2 % de leurs bénéfices totaux avant impôt après application de tous les crédits, selon notre analyse des données de l’IRS. Jusqu’en 2001, le taux effectif d’imposition des sociétés était de 27,6 %. (Cependant, un rapport du Congressional Budget Office a noté que même en utilisant le taux effectif, les impôts sur les sociétés américaines en 2012 étaient encore les quatrièmes plus élevés parmi les pays du G-20.)

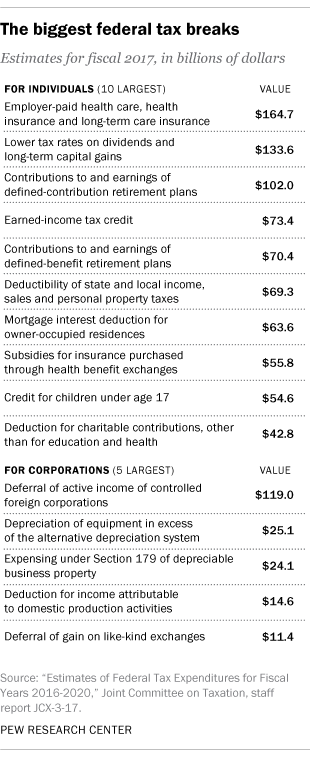

Le document « cadre » publié la semaine dernière par les dirigeants du GOP du Congrès appelle à éliminer la plupart des déductions détaillées, bien que deux des plus importantes – la déduction des intérêts hypothécaires et la déduction des contributions charitables – resteraient. Il vise également à abroger un grand nombre « d’exemptions, de déductions et de crédits qui truffent le code des impôts », bien que cela puisse s’avérer plus difficile qu’une simple réduction des taux d’imposition. Ces dispositions spéciales, souvent appelées « dépenses fiscales » dans les cercles gouvernementaux, ont coûté au gouvernement près de 1 600 milliards de dollars au cours de l’exercice 2017, selon le récapitulatif annuel du Joint Committee on Taxation.

Plus de 80% des allégements fiscaux identifiés par le Joint Committee vont aux contribuables individuels. La déduction des intérêts hypothécaires, par exemple, a été évaluée à 63,6 milliards de dollars, tandis que les déductions pour les contributions caritatives individuelles de toutes sortes ont coûté 56,9 milliards de dollars au gouvernement. Le crédit d’impôt pour enfants, que le cadre du GOP propose d’augmenter, a été évalué à 54,6 milliards de dollars pour l’exercice 2017. Mais mettre fin à la déductibilité des impôts locaux et d’État, comme l’ont proposé certains républicains au Congrès, serait un coup dur pour de nombreux contribuables individuels qui détaillent leur revenu : Cette déduction a été estimée à 69,3 milliards de dollars l’année dernière.